深度!人民币升值三问:原因、空间、影响

来源:国际金融杂志

张璐,平安证券资深宏观分析师;钟正生,平安证券首席经济学家。

摘要

2021年年初,人民币汇率大涨,市场看涨人民币汇率的预期进一步强化。本文主要的结论有三点:第一,2021年年初人民币汇率大幅上行主要是跟随美元急跌的“补涨”。第二,美元兑人民币汇率将维持在6.3~6.9区间内宽幅波动。第三,人民币汇率上行对企业利润有一定侵蚀,央行也进一步表露了扩大人民币汇率波动的意图。本文认为,外贸企业应从短期的外汇“风险中性”和长期的提升产品竞争力两个角度,增强抵抗汇率冲击的能力。

关键词:人民币汇率;美元指数;出口

中图分类号:F821 文献标识码:A

一

人民币汇率升值原因探究

本文认为,2021年年初人民币汇率的升值主要是跟随美元急跌的“补涨”。

2020年6月以来,人民币兑美元汇率开始进入上行通道。2020年5月28日到12月4日,在岸人民币汇率从7.16升至6.53,短短六个月内升幅达8.8%,全年累计升幅达6.1%(见图1)。从2015年“8·11”汇改以来,人民币兑美元汇率每年都表现为宽幅波动:2015汇改当年跌幅为4.7%,2016年为跌幅为7%,2017年上升6.3%,2018年下跌5.4%,2019年全年仅下跌1.5%,但年内高点与低点之间的幅度达到4.7%。人民币汇率宽幅波动是常态。从2020年四季度外汇风险准备金率下调、“逆周期因子”淡出使用、金融机构跨境融资宏观审慎调节参数下调、政府高层会议强调“风险中性”等措施中,或可看出政策趋势。

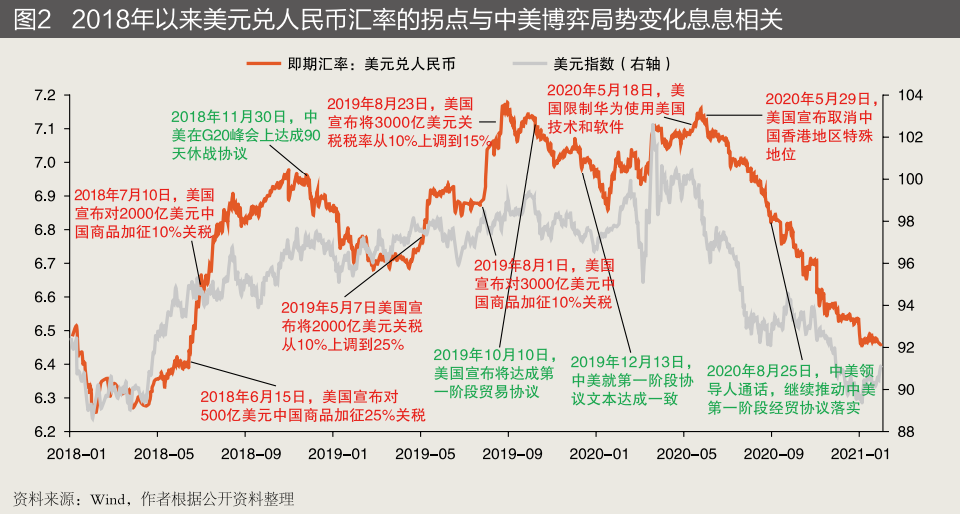

由于某种程度上“升值额度用尽”(这似乎是市场约定俗成的一个说法),我们看到2020年12月,汇率稳定在6.54中枢附近。尽管2020年12月美元指数加速下跌2.3%,人民币汇率却“岿然不动”。人民币与美元的相对“绑定”,导致人民币对一篮子货币汇率掉头向下,2020年12月CFETS人民币指数下跌了0.56%。

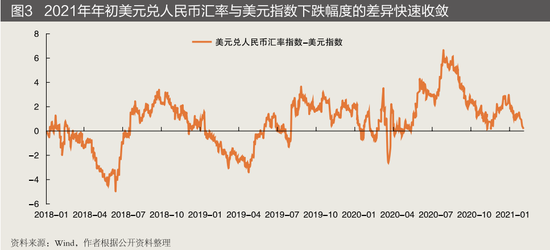

2020年12月,一方面,中美经贸关系出现新的动态,市场此前对拜登当选后中美关系缓和、甚至朝向取消关税的预期面临调整;另一方面,海外新冠疫苗开始接种,使得对中国经济“一枝独秀”的预期也有所调整。这两个因素,叠加这一时期监管部门释放的一系列政策信号,导致了人民币汇率的升值放缓。但美元兑人民币汇率与美元指数的跌幅差异,则呈现出较大幅度的抬升,已经显示出“超调”的问题(见图2)。自2018年中美贸易冲突以来,这一差值在很大程度上反映了中美博弈局势的变化。2020年12月,在中美仍在继续履行第一阶段经贸协议的情况下,该差值已显著超过了2019年年底第一阶段协议达成时的水平。2021年年初,随着市场对上述中美关系、疫苗接种和美元周期逻辑的再确认,人民币兑美元汇率重拾升值态势,符合“补涨”的逻辑:CFETS人民币指数再创新高,美元兑人民币汇率与美元指数的下跌幅度的差异收窄(见图3)。近期美元指数的回弹更加强了这一趋势。

二

人民币进一步升值空间展望

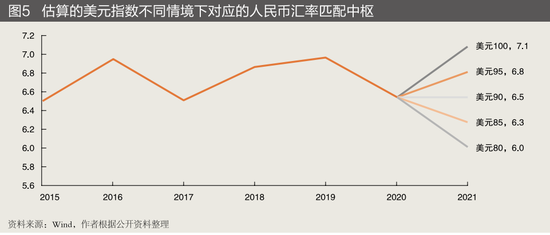

本文估算,在2021年年底,美元指数在80、85、90、95、100五种情境下,对应美元兑人民币汇率与之相匹配的水平分别为:6.0、6.3、6.5、6.8、7.1。人民币汇率升至6,需要以美元大跌为基础。预计人民币汇率将维持在6.3~6.9区间内宽幅波动。

美元兑人民币汇率,与美元指数是一个硬币的两面。美元指数拥有对美元兑人民币汇率的第一解释力。2015年“8·11”汇改后,美元指数处于长周期里的“高位筑顶”阶段,从而使得美元兑人民币汇率一直保持在6.25~7.2的区间内。但如果认为美元指数将开启长周期的下行过程,那么美元兑人民币汇率的中枢当然会随之发生变化。我们以2016年1月1日以来的美元指数,对美元兑人民币汇率做最小二乘估计,发现R值为50.5%,即美元指数可以解释约一半的美元兑人民币汇率的波动;回归系数为0.7343,即美元指数变化1%,可引起美元兑人民币汇率变化0.7343%,系数通过1%p值检验,结果可信。

按照上述回归结果,可做以下两个引申分析:

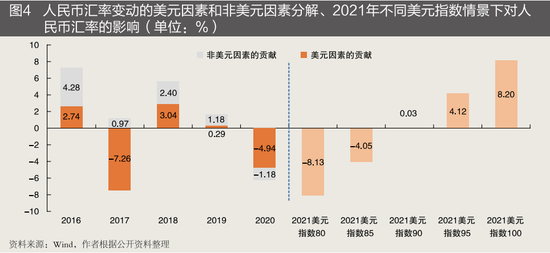

第一,将美元兑人民币汇率变化分解为美元因素和非美元因素。2016年,人民币仍处于第一轮汇改后“补跌”阶段,美元指数升幅不大,美元和非美元因素对人民币汇率下跌的贡献分别为2.7%和4.3%。2017年,美元指数走弱贡献了人民币升幅的7.3%,非美元因素发挥了1%的反向抵消作用,本文认为,这主要体现了逆周期调控。2018年,美元指数走升贡献了人民币跌幅的3%,以中美经贸摩擦为代表的非美元因素贡献了人民币跌幅的2.4%。2019年,美元指数窄幅震荡,中美贸易摩擦仍然贡献了人民币跌幅(1.47%)中的大部分。2020年,新冠肺炎疫情影响下美元指数大幅走弱,贡献了人民币升幅的5%,中国经济“一枝独秀”,非美元因素贡献了人民币升幅的1.2%(见图4)。

第二,不同情境下的美元指数所对应的人民币汇率波动中枢。2021年,如果美元指数保持在90附近,那么美元兑人民币汇率6.5就是在当前中美关系博弈、中外疫情分化状态下比较合理的中枢水平;如果美元指数在美联储天量宽松政策下,急跌至80,那么人民币汇率继续升至以6为中枢才是合理的。如果美元指数在美国率先实现疫苗群体免疫且强资本开支周期启动的情况下重返强势,即极端情况下美元指数回到100的话,那么对应美元兑人民币汇率重新跌回到7.1是正常的(见图5)。

本文不对美元指数是否进入了下行通道做太过长期的展望。仅就2021年来说,美元指数呈“V型”走势的可能性比较大。拜登上台且民主党占据国会多数席位,使新一轮大规模的财政刺激可能性更大,耶伦领导下的财政部也将与美联储有更好的配合。一旦美国疫苗实现大面积接种,美国经济一直积压的反弹势能将得到更充分的展现,美国房地产投资上行、制造业补库存和资本开支周期,以及或有的基建方案落地,都会形成助力。按照目前对疫苗状况的估计,如果新冠肺炎病毒变异不造成根本性的影响,那么美国可能从2021年第二季度中后期,经济就会呈现更大程度的复苏。而非发达国家的疫苗接种推广会有明显滞后,最快也要到2021年年末才能实现群体免疫,从而使其经济复苏的程度受限。因此,从2021年第二季度中后期到第四季度,美国经济可能成为发达经济体中的“一枝独秀”,这或将使美元指数反弹回升。2021年1月6日,美国参议院选举确认民主党占据国会多数席位后,美元指数从1月5日的89.48上涨到2月4日的91.55,涨幅达2.3%。

因此,本文认为,2021年人民币汇率仍将宽幅波动,波动区间在6.3~6.9(对应美元指数85~97的区间)。

三

人民币升值对出口的影响

人民币兑美元汇率升值会对出口企业利润产生一定侵蚀,央行对2021年CFETS人民币指数权重的调整也进一步表明扩大人民币汇率波动的意图。外贸企业应从短期的外汇“风险中性”和长期的提升产品竞争力两个角度,增强抵抗汇率波动冲击的能力。

人民币汇率如此快速上行,对中国出口的负面影响必须纳入考虑。

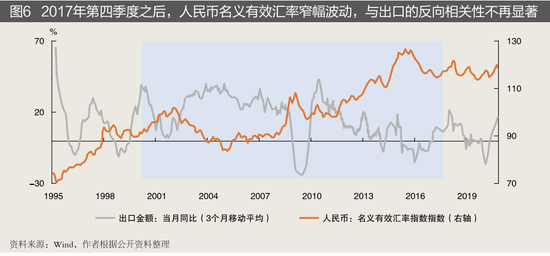

首先,需要明确,人民币兑一篮子货币汇率才是影响中国出口的关键,而不是人民币兑美元的双边汇率。人民币名义有效汇率指数是采用贸易加权的人民币兑一篮子货币的综合汇率。2000年中国“入市”之后到2017年,中国出口与人民币名义有效汇率之间一直呈现稳定的反向相关性;但从2017第四季度之后,这种相关关系不再显著(见图6)。随着人民币名义有效汇率转为窄幅波动(2016年央行引入CFETS人民币指数,要求人民币中间价设定要体现维护人民币兑一篮子货币汇率稳定),中国出口受到外需强弱的影响更大。例如,2017年全球经济热度上升以及2020年中国出口市场占有率提升,相比人民币汇率的变动,对中国出口都发挥了更关键的影响。2020年,虽然人民币兑美元双边汇率大幅走升,但人民币名义有效汇率仍然保持在2017年以来的波动区间内,从而并未对中国出口总量形成明显的负面影响。

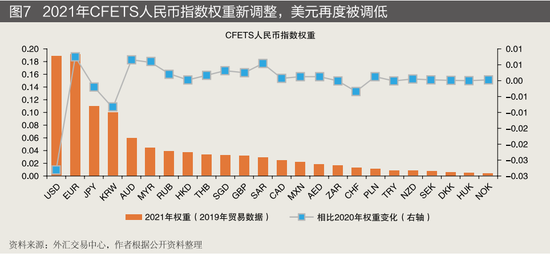

其次,2021年初,外汇管理局再次根据2019年的中国外贸数据调整了CFETS人民币指数权重,大幅降低了美元的权重(见图7)。从2016年CFETS指数推出以来,已经历了三次权重调整(分别在2017年、2020年、2021年)。经过这三次权重调整,美元的权重从0.2640下降到0.1879,加上港元、阿联酋迪拉姆、阿拉伯里亚尔这三个钉住美元货币的权重下降之后,美元的实际权重从0.3295下降到0.2679。可见,美元仍然是人民币一篮子货币中的绝对大头。在本次调整中,权重上调幅度最大的是欧元、澳元和马来西亚林吉特,韩元和日元的权重也被明显下调。

本文认为,在CFETS人民币指数中美元权重下调的意义,不在于美元对人民币汇率的影响力是上升还是下降,因为美元作为全球霸权货币,对人民币汇率的影响力仍是毋庸置疑的。它的影响更多体现在了增强人民币汇率波动的政策态度。将CFETS指数构成的公式做一变形即可使这一点更直观:

CFETS人民币指数=(人民币/美元)α (人民币/其他货币)(1-α)=(人民币/美元)α (人民币/美元)(1-α) (美元/其他货币)(1-α)=(人民币/美元) (美元/其他货币)(1-α)

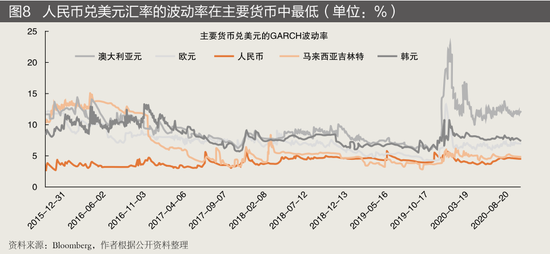

公式中,α(美元权重)下降,意味着其他货币对美元汇率的权重上升。也就是说,当美元指数波动时,人民币相对美元的升贬幅度,要更多地向其他货币相对美元的升贬幅度看齐。从彭博给出的主要货币对美元的GARCH的波动率来看,人民币的波幅是最小的(见图8)。因此,向其他货币的波动看齐,就意味着人民币相对美元汇率的波动扩大。

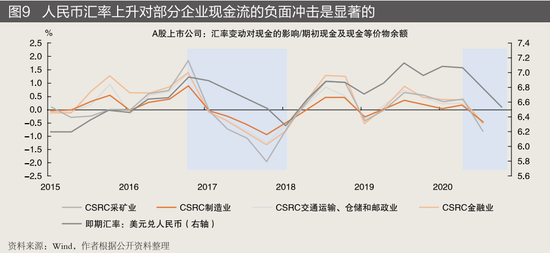

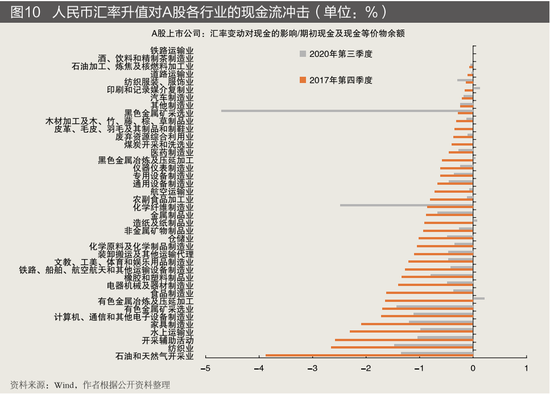

最后,人民币兑美元双边汇率的变动对企业现金流有显著影响。观察A股上市公司现金流量表中的“汇率变动对现金的影响”可以发现,人民币兑美元汇率下跌,对采矿业、制造业、交运仓储和金融业几个大类行业的现金流都有显著正向影响;而人民币兑美元汇率上升,则会导致对这些行业现金流的负面冲击(见图9)。例如,2017年人民币大幅升值,就引起了上市公司的现金流下滑,因此2020年人民币大幅升值,也势必会在企业现金流中产生更明显的反映。2015年以来,人民币兑美元汇率变动对A股上市公司现金流的影响在(-2%,2%)区间内,人民币汇率上升对企业盈利有一定侵蚀。因此,近来中国人民银行反复强调企业要树立“风险中性”的理念,鼓励企业采用外汇风险对冲工具,具有重要意义,尤其是在政策着意扩大人民币汇率波动的背景下。

参照2017年人民币兑美元汇率上升的经验,受汇率冲击最大的行业依次包括:油气开采、纺织业、水运、家具制造、计算机通信、有色金属开采冶炼和食品制造业(见图10)。显然,出口占比低、出口市场竞争力强的行业和企业,抵御人民币升值冲击的能力相对较强。

四

总结与启示

本文的研究有以下启示。第一,2021年人民币大幅升值开年,主要是对2020年12月美元急跌的“补涨”。人民币兑一篮子货币汇率再创新高,美元兑人民币汇率与美元指数的下跌幅度的差异收窄。2021年,随着美国参议院选举确认民主党占据国会多数席位,以及美国疫苗接种逐渐提速,市场对美国经济的信心会增强,美元指数显著回弹将制约人民币对美元的进一步升值。

第二,在2021年年底,假设美元指数分别为80、85、90、95、100五种情境下,与之相匹配的对应的美元兑人民币汇率的水平则分别为:6.0、6.3、6.5、6.8、7.1。其中,人民币汇率升至6,需要以美元大跌为基础。本文认为,2021年美元指数呈“V型”走势的可能性较大。由于非发达国家疫苗接种的时滞,从2021年第二季度中后期到第四季度,美国经济可能成为发达经济体中的“一枝独秀”,这或将使美元指数反弹回升。本文认为美元兑人民币汇率维持在6.3~6.9宽幅波动区间。央行对2021年CFETS人民币指数权重的调整,也进一步表明扩大人民币汇率波动的意图。

第三,人民币兑一篮子货币汇率才是影响中国出口的关键,而不仅仅是人民币兑美元的双边汇率。2020年,虽然人民币兑美元双边汇率大幅走升,但人民币名义有效汇率仍然保持在2017年以来的波动区间内,并未对中国出口形成明显的负面影响。不过,人民币兑美元汇率走升对企业利润会产生一定侵蚀,外贸企业应从短期的外汇“风险中性”和长期的提升产品竞争力两个角度,增强抵抗汇率冲击的能力。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:郭建